我が国が示した温室効果ガス(GHG)削減は、2016年度時点で13年度比7%を達成し予定通り進んでいる。ただ、削減には「エネルギー供給の低炭素化」と「省エネ」が求められるものの、低炭素化は進まず、一方の省エネ政策に頼らざるを得ないのが実情。そのため、省エネの優等生ともいえるLED照明の普及に期待がかかっている。各照明メーカーは様々な省エネ照明を市場に投入し、GHG削減に貢献しているが、並行して価格の下落も等閑視できない状況で、普及に向けた正念場を迎えている。LED照明の現状と各社の動きに迫ってみた。

我が国は現在、パリ協定(COP21、15年12月発効)で批准し世界に示したGHG削減目標値を達成するため、徹底した省エネ推進策を進めている。この追い風に乗り、省エネの優等生ともいえるLED照明も普及・拡大に一層弾みがついている。照明メーカー各社もこの流れを逃さず既設の工場・倉庫・施設向け照明への代替に軸足を置きつつ、LEDのランプ効率や光の質の向上はもちろん、他機能との融合あるいは制御など様々な技術や製品開発で新製品を市場に投入し、ユーザーニーズに応えている。

その一方で、価格の低下も急速に始まっており、今後、どのように生き残っていくのかビジネスとしての正念場を迎えているともいえる。そのため各社は技術・製品開発とともに、今後に向けた営業戦略で生き残りをかけている。

LED照明の現状

下期に向けての各社の事業展開を検証する前に、日本照明工業会(平岡敏行会長、JLMA)の自主統計データなどから照明器具の現状を推察すると…。

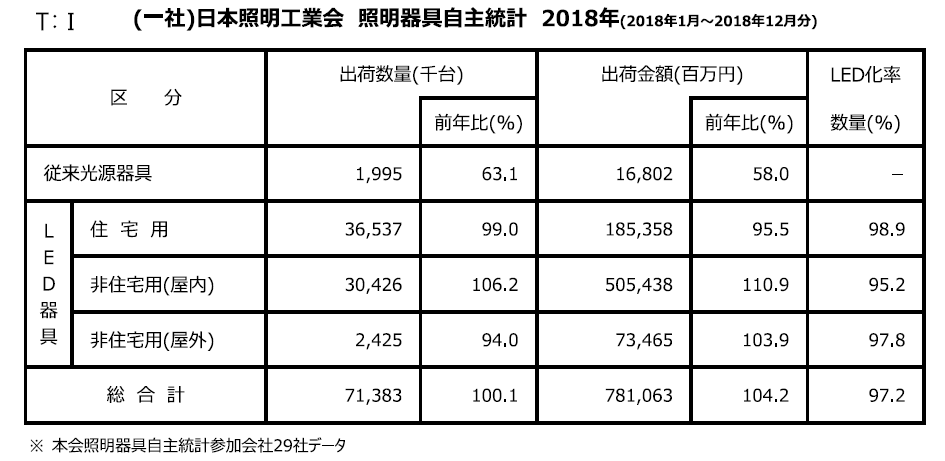

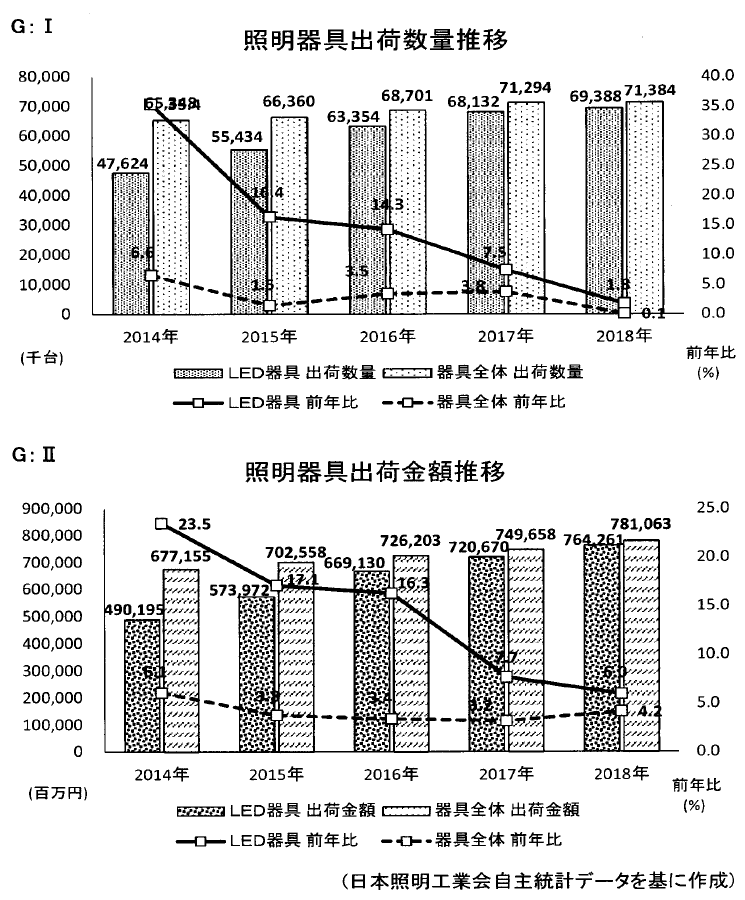

18年の照明器具類全体の出荷実績(暦年、T:Ⅰ参照)は数量で前年比100.1%(7138万3千台)、金額で104.2%(7810億6300万円)となり、自主統計を取り始めてから初めて出荷金額で7千億円を超えた15年以来、この数字を堅持している(G:Ⅰ、Ⅱを参照)。

その一方、前年比は出荷数量、金額ともにプラスとなっているが、グラフのように14年から18年まで右肩下がりの漸減傾向を示している。これはとりもなおさず、照明器具の出荷数に占める割合が97.2%と限りなく100%に近付いている証左といえる。政府目標の「LED・有機EL照明の普及率を20年にフローで100%の達成」は予定より早く到達できそうだがフローでの需要は頭打ちといえる状況でもある。

これについて平岡会長は、「18年度下期の国内LED照明器具出荷台数が、過去17年間で初めて対前年度比を割り、明らかに成長の鈍化がみられる。今後、人口減少、新設住宅着工件数の減少に伴い、新設物件での照明器具の出荷数量は減少が予想される」と19年度事業方針の中で述べているように、先行きが大いに危惧されるところだ。

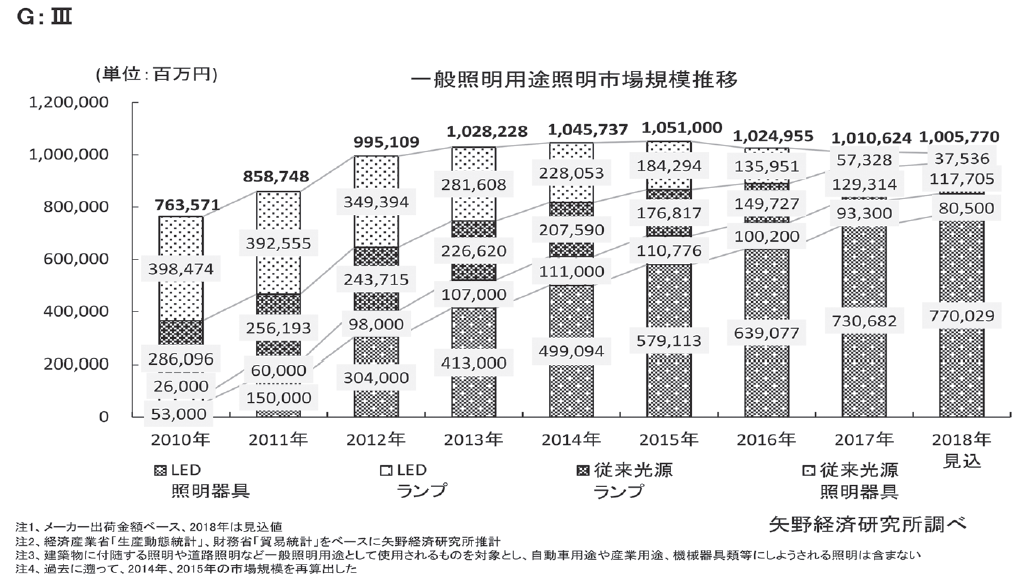

矢野経済研究所が発表した国内の照明市場調査でも、17年の国内一般照明用途照明市場規模(メーカー出荷金額ベース)は前年比1.4%減の1兆106億2400万円、18年は同0.5%減の1兆57億7000万円を見込む。うち、18年のLED照明市場は同3.2%増を見込み成長は継続するが、LED照明に代替される従来光源(照明器具+ランプ)市場の縮小が全体市場の拡大を阻むと見通す(G:Ⅲ)。

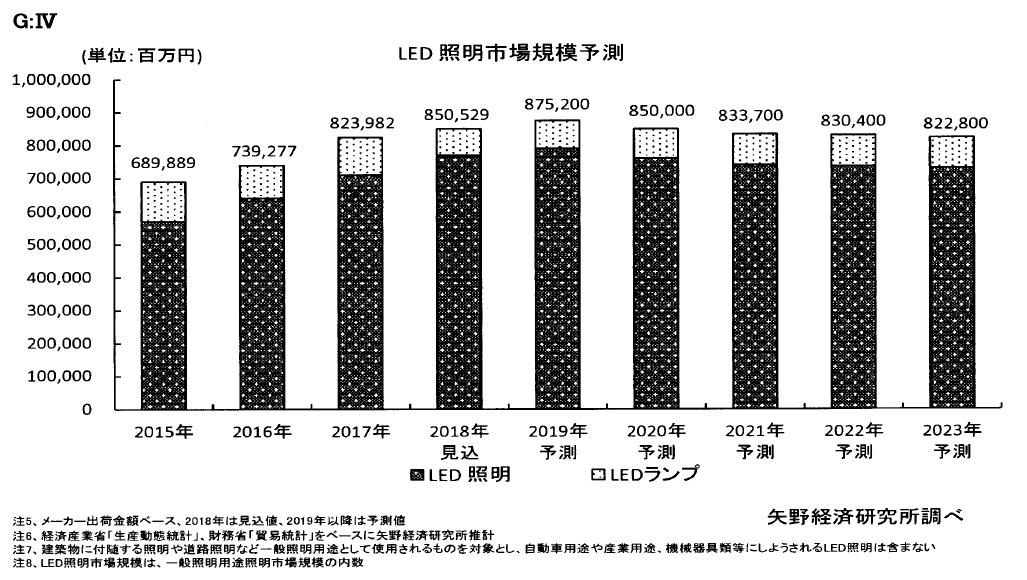

19年の国内のLED照明市場規模(同)は前年比2.9%増の8752億円、23年の同市場は同3.3%減の約8200億円と予測する(G:Ⅳ)。

LED照明のコモディティー化による価格競争の激化により、販売数量は増加しても売上金額が伸び悩む中で、当初の年率2ケタ増のような成長は見込みづらい。

短期的なマイナス要因では、19年10月の消費増税後の新築住宅市場への影響、東京五輪関連施設の建設需要に起因する照明需要の落ち込みをあげ、20年にかけてLED照明市場は踊り場を迎えるとみている。

プラス要因では、既存施設向けの代替需要の継続、東京五輪で着工延期の案件等での下支えをあげている。また、リプレイス需要も活発化し中期的には需要の急減は避けられると予測する。

照明成長戦略

こうした厳しい見通しを背景に、JLMAは照明市場の将来を展望する照明成長戦略「Lighting Vision 2030~あかり文化の向上と地球環境への貢献~」を発表した。先に発表した「2020」版を改訂したもので、日本のGHG削減目標値を達成するためにはLED照明の普及は不可欠という観点から再度見直したもの。

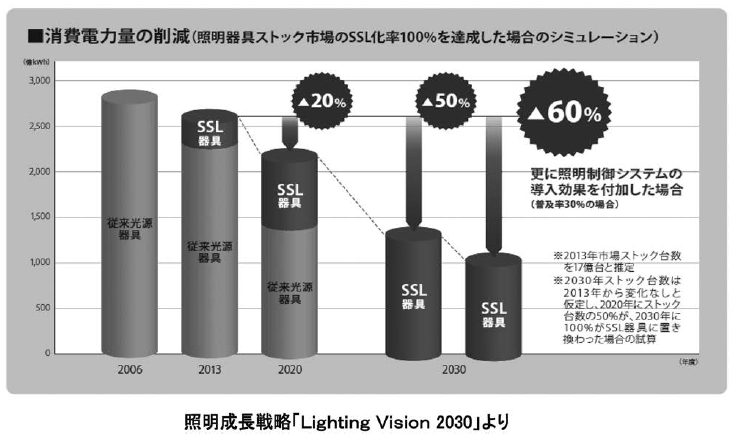

それによると、工業会活動のキーワードとなる「CSL&HCL(Connected Smart Lighting & Human Centric Lighting:様々なモノ、コトにつながるインテリジェントなあかりと人にやさしい、安全・快適・便利なあかり)」の普及により2030年までに、照明器具ストック市場においてSSL化率100%の達成を目指そうというもの。

ちなみに、国の削減目標値は、30年度のGHGの排出を13年度比26%削減というもの。これにより、消費電力量の削減効果は、20年度末50%達成では、13年度比で約20%の削減。30年度末100%達成時では同じく60%削減すると試算している。さらに、照明制御システムの導入で約10程度の更なる省エネ効果が見込めるという。いずれにしても、SSL化率目標達成と照明制御システムの導入により、政府が掲げるGHG排出量削減目標に、大きく貢献できるわけである。

各社の戦略

では、下期に向けた各照明メーカーの動きはどうか、各社の事業展開から覗いてみたい。

パナソニック ライフソリューションズ社は、今年度も市場分野別・用途別にLED照明の新商品を投入する。またストック需要での器具リニューアル工事の効率化を目指し、現場調整機能と省施工性を念頭に次の様な商品を投入する。

施設照市場分野=一体型LEDベースライト「iDシリーズリニューアル専用器具本体」/新・無線調光システム「WiLIA調光シリーズ」(今秋より順次発売予定)▼屋外市場分野=LED街路灯リニューアル専用ポール「QQポール」/LED高天井用照明器具「新・DNシリーズ」▼店舗市場分野=配光調整機能付演出照明「TOLSO BeAm Free」(8月から順次発売)▼住宅市場分野=スピーカー付LEDダウンライト多灯用子器/LEDフラットランプ搭載住宅用ダウンライト

東芝ライテックでは、6月に発売した「カメラ付きLED照明器具 ViewLED(ビューレッド)」が、業界初の新コンセプト商品と好評を博している。7月には、LED高天井器具の高温タイプ3機種を発売。また9月には鹿沼工場にショールームをオープンする予定だ。

下期については、大きな伸びはないが、落ちることもないと見ている。オリンピック需要もまだ残っていると考えている。加えて、リニューアル需要をしっかりと取り込み、売上げ増につなげていく考え。いずれにしても、ユーザーの声を受け止め、スピードをもって商品開発を進める。

三菱電機照明は現在、「神奈川プロジェクト」キャンペーンに注力し、代理店などとともに施主へのアプローチを進めている。下期はきびしいが、小口のリニューアルや、多様な販売チャネルを活用して物件営業力の強化をはかる。

そのほか、秋に高天井器具「GTシリーズ」の新機種や、病院にはベットライトや処置灯の新製品を出す。加えて、病室やナースステーションなどに向けて「青空照明」を来年秋頃投入する。

岩崎電気はこれまで、目新しい商品を市場投入し、多くのユーザーから高い評価を得ている。年度後半は高天井器具が好調に推移すると予想し、上期需要をしっかり取り込んでいく。

商品的には、水銀ランプの代替としてLEDランプの需要を期待。防爆照明も非常に好調で、引き続き化学工場の水銀ランプについてもLED化を進める。防犯灯は、水銀ランプ100W防犯灯を20VAで代替する「LEDioc STREET 20VA」を7月から発売している。そのほか、「工事現場用照明」にも力を入れる。

大光電機は、屋外施設照明の「ZERO」が前期5億円弱の売上げに対して、今期は10億円に目標を置いた。19年度も4カ月が経過し、現状は100%超で推移。ホテル関連の好調を要因にあげる。

注力商品では、「ZERO」のほか、強みのある「ダウンライト」関連も、機能商品を追加してシェアをキープ。また、ニッチな商品も重視していく考え。要は、使用目的や機能を明確にし、照明器具を的確に供給する。秋にはホテル関連の新商品の発表も検討。

海外展開は、国内がシュリンクしそうな状況では、まず足元を固めることが先決と考え、当面は視野に入れない。

コイズミ照明の下半期について、10月の消費税増税は、過去のような駆け込み需要は期待できないとみる。その分、反動減もなく、BtoBの分野で伸びを期待する。

販売に注力するのは照明制御システム。国際規格であるDALIや、HEMSに対応したECHONETLite規格のTReeを導入した納入物件が2ケタの伸張と堅調だ。

今後は、地道に事業を進めながら、成果を出していく方針だが、そのひとつに東京と大阪の2会場で開催する「新製品総合内覧会」をあげる。

遠藤照明は、米国からの撤退と家具事業の大口案件の減少を折り込み、今期の販売計画では、国内照明事業で数パーセントの増収を計画。

新製品では、照明空間マネジメントシステム「Smart LEDZ」をバージョンアップし、手軽な照明コントロールを強調する。さらに、照明器具本体の価格を従来からある非調光器具と同等にするなど、調光調色器具のラインアップを一気にリリースした。

今後の戦略では、バーションアップした「Smart LEDZ」とバリエーション豊富な調光調色器具の周知をはかり、ユーザーの様々な課題を光の観点から解決できるような活動に注力する。

ホタルクスは、年後半10月に実施予定の消費増税の動向に注視するものの、増税にインパクトがあっても年末商戦を控え気持ちの上で楽観視する。高額商品の影響も考えられるが年末での買い替えもある。

11月には、もしもの停電時に安全・安心のあかりを提供するLED一体型ベース照明「防災用Nuシリーズ」を販売する。最大10時間の点灯が可能な、滞在支援型の防災照明である。納入先は病院や介護施設等であるが、避難所に最適という。

ウシオライティングでは、光の未来を拓く「USHIO」、灯(あかり)をデザインする「MAXRAY」、映像技術のパイオニアである「CHRISTIE」という3つのブランドを融合させている。また、演出照明機器等のハードメーカーと同時に、演出コンテンツなどソフト関連を活用した制御、メンテナンスまでをワンストップで提供可能な企業を強調する。

今後も、これらを強く意識し一括提案などとともにランプ、器具ビジネスでは、オリジナリティあふれる新製品をスピーディに上市できる企業を目指す。

星和電機は、下半期が設備投資の先行き不安といった話を聞くものの、工場照明設備への影響は少ないとみる。

トンネル照明では、器具を軽量・コンパクト化し、電源装置を集約して電気室に配置する直流給電方式による新たな製品を今年4月にリリースし、目玉商品の一つとして様々なところへ提案する考え。そのほか、今年も各種キャンペーンを計画している。

以上のように各社は下期以降、ストック市場に一層軸足を移し、かつ、企業の持ち味を前面に新商品の投入やラインアップの拡充、リニューアル需要等に押しなべて力点を置いているようだ。

商品の拡充では、市場分野別・用途別といった幅広い分野での商品投入とともに、リニューアル工事での省施工性を狙った商品でユーザーニーズに応えていく(パナソニックLS社)ほか、目先の変わった新商品の投入による需要喚起を狙う(東芝ライテック、三菱電機照明、岩崎電気)といった企業も見受けられる。

一方で、照明制御にも注力(コイズミ照明、遠藤照明)しつつ、インバウンドの影響でホテル関連が好調なことから、関連の新商品も充実させる(大光電機)といった企業もある。また災害が多発する昨今、防災関連の照明も新たに発売する(ホタルクス)という。

要は、その企業の強みをいかに商品に転嫁しアピールできるかに尽きるわけで、もてるブランドの融合と、ワンストップの提案で新製品をスピーディに上市(ウシオライティング)できるかである。

そのほか、ニッチ商品の開発(大光電機)や内覧会開催(コイズミ照明)、各種キャンペーンの実施(星和電機)を通じての商品PRなども挙げている。

ただ、10月に予定されている消費税増税は、上げ幅も大きくないことから反動減も少なく、影響は軽微と各社は見る。

今後の展開

現在、既存施設照明の電力使用量は10年以上前には1649億kWhあったが、LED照明の登場により約1260億kWhに下がったと試算され、大幅な省エネが実現している。

さらに、照明の省エネ化が伸展すれば30年には863億kWhと実に60%近くの省エネ達成は先述した通り。これがひいては世界に示した我が国のGHG削減に貢献できるというわけである。

ただ、冒頭述べたように、昨今の価格の下落が発生している状況を見ても、これまでのような商売に直結する商品であるとは言い難くなっているのは事実。そのため各社は新たな営業戦略を展開し、高効率照明器具や高付加価値商品、差別化商品などを市場に投入してストック市場での生き残りをかけているわけである。しかしその前に、LED照明の普及が地球温暖化防止に大きく寄与しているという社会的使命の観点に立てば、適正な競争によるストック市場での普及に弾みがつくのではないか。そのためにも、工・製・販がより一層三位一体となりGHG削減にかかわっていくべきではないだろうか。