生活に密接した重要な設備機器

電気自動車(EV)が国内で急速普及の様相を見せるなか、海外製EVの参入も活発化している。これはまた、蓄電池の国内主導権争いにも大きな影響を及ぼしている。国は、「温暖化への対応が『成長の機会』と捉える時代に突入している」との認識で、EVを「動く蓄電池」としてスマートシティ構想に活用するなど、蓄電池を成長が期待される重点産業と位置付け、国際競争力強化に向けた本格的な取組みを始めた。2050年カーボンニュートラル実現のカギを握るといわれる蓄電池の現状や今後の動きなどを探ってみた。

動く蓄電池

中国EVメーカーBYD(比亜迪汽車)の日本法人「BYDジャパン」はこのほど、日本での電気自動車(EV)発売と新会社の設立を発表した。

計画では、国内での乗用EV販売と関連サービスを提供する100%出資の子会社「BYD Auto Japan㈱」を設立。2023年1月から、EV3車種を順次発売し、25年までに全国に100店舗を展開する。第一弾となるEVが、バッテリー容量58・56kWhの「ATTO 3」。485㎞の航続距離を誇り価格は400万円台前半と予想、23年1月の発売を予定している。

国内ではセンセーショナルな見出しが躍り、自動車業界だけでなく産業界全体に少なからず衝撃を与えた。というのも、2030年の温暖化効果ガス削減目標や2050年のカーボンニュートラルの達成に向けて、蓄電池は自動車の電動化や再生可能エネルギー(再エネ)の主力電源化を実現する最重要技術の一つと見られているから。重要な産業と位置付けられる中で、中国製EVの参入は同時に中国製蓄電池の大幅な流入も懸念されるわけだ。蓄電池は、「2050年カーボンニュートラルに伴うグリーン成長戦略」(改訂版)で具体化されており、2050年に向けて成長が期待される重点分野のなかにその将来性を謳っている。

「グリーン成長戦略」は持続的な成長とイノベーションの実現を目指し、2050年カーボンニュートラル社会の実現の可能性を更に高めていこうというもの。「温暖化への対応を、経済成長の制約やコストとする時代は終わり、『成長の機会』と捉える時代に突入している」との認識の上で、「実際に、研究開発方針や経営方針の転換など、『ゲームチェンジ』が始まっている。この流れを加速すべく、グリーン成長戦略を推進」するとともに、「『イノベーション』を実現し、革新的技術を『社会実装』する。これを通じ、2050年カーボンニュートラルだけでなく、CO2排出削減にとどまらない『国民生活のメリット』も実現する」ため、成長が期待される14の重点分野を選定した。

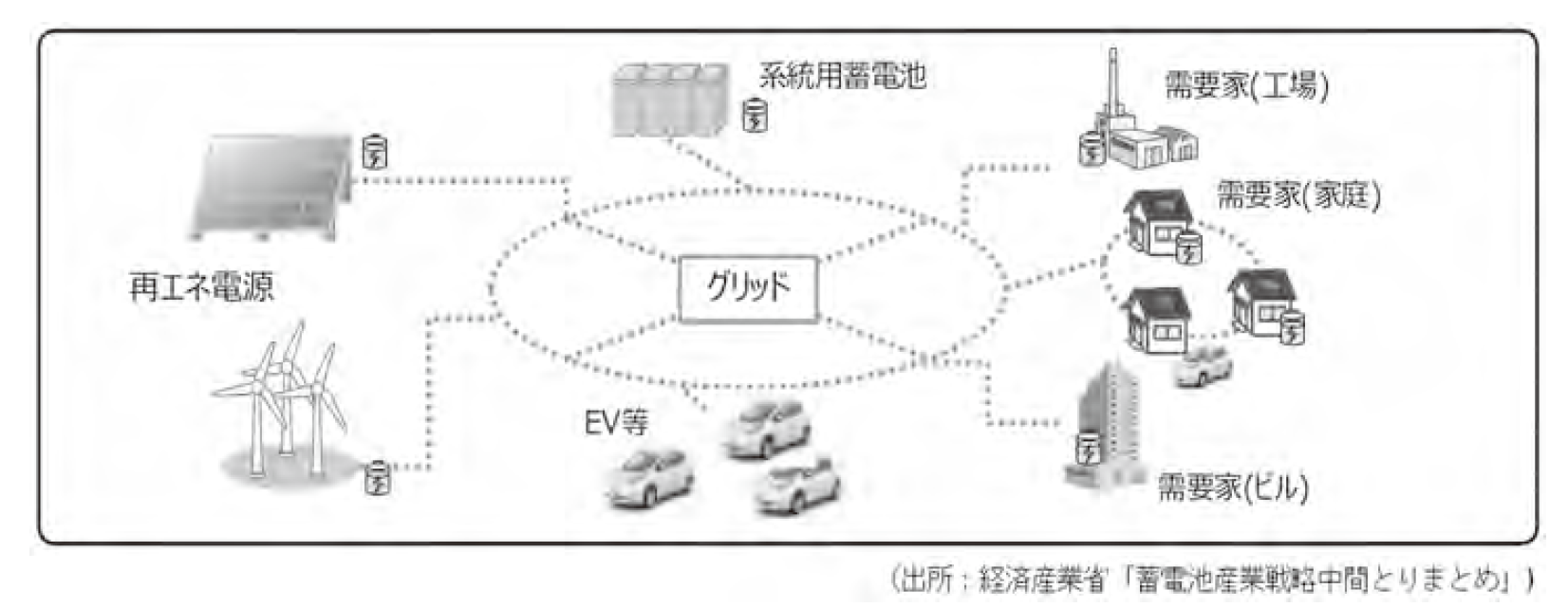

なかでも、「自動車・蓄電池産業」は、後述する「蓄電池産業戦略中間とりまとめ」(経済産業省)で発表するなど注力している分野。今後取組む主なものは①乗用車は、2035年までに、新車販売で電動車100%を実現②家庭用、業務・産業用蓄電池の合計で、30年までの累積導入量約24GWhを目指す③公共用の急速充電器3万基を含む充電インフラ15万基を設置——などの目標を設定している。EVを蓄電池として活用することで、平時にはスマートシティの高度化、災害時にはレジリエンスの向上など「動く蓄電池」を社会実装する、2050年における国民生活のメリットを実践しようというもの。

諸外国においても、欧米等の政府が蓄電池のサプライチェーン確立に向けて政策を強化し、産業界もスタートアップや異業種からの参入を含め、蓄電池のバリューチェーン構築に向けた投資の活発化や産業構造の変化が起きつつあり、近い将来には諸外国とのし烈な競争も見えている。

身近な蓄電池へ

重要分野と位置づけられた「自動車・蓄電池産業」分野は、蓄電池産業の競争力強化へ向けて本格的な取組みを開始したが、背景にあるエネルギーの基本政策の動きにも触れなければならない。

我が国は昨年、エネルギー基本政策の方途を示す「第6次エネルギー基本計画」を閣議決定した。2050年カーボンニュートラルの実現に向けたエネルギー政策の道筋を示すことを重要テーマに、世界的な脱炭素化の動きの中で、国際的なルール形成を主導し、培った脱炭素技術、新たな脱炭素の関連イノベーションで国際的な競争力の高まりを強調している。

要は、エネルギーをめぐる情勢変化を見極めながら日本のエネルギー需給構造が抱える様々な課題を踏まえ、革新技術による新エネルギーミックスを構築しようというもの。6次基本計画では再エネの位置づけが最重視され、再エネを活用できる機器の普及拡大がカギを握るとみられている。その一つにEV化があり、蓄電池の重要性につながるわけである。ただ、ロシアの軍事侵攻で需給構造の変化も見えている。

その蓄電池は近年、ハイブリッド車やEVのほか携帯電話やパソコンなど身近な機器から、系統電力網を支える定置用蓄電池など幅広い利用シーンも増えている。故に、次世代社会を構築するうえで生活に密接した重要な設備機器でもある。

なかでも、より身近な存在となったのがFIT(固定価格買取制度)の終了であった。住宅用の再エネ電力のFITは、買取り期間10年を経て19年11月から順次“卒FIT”を迎え、同時に蓄電池と組み合わせて電力を自家消費するケースが増加した。資源エネルギー庁によると、“卒FIT”は合計で有に218万件超あり、多くが自家消費にシフトしていると推測している。家庭用蓄電池だけでもかなりの需要が予想され、EV用を含めると巨大な市場になるのは想像に難くない。

EV急速普及などを追い風に

強い競争力持つ日本製に期待

「蓄電池産業戦略」

経済産業省はこのほど、「蓄電池産業戦略」の中間とりまとめを行った。それによると国内産業全体で2030年のグローバルシェア2割確保を目的に、国内で150GWh規模の製造基盤、世界で600GWhの製造能力を確立する目標を掲げた。国内だけでも、現状比7〜8倍の能力増となる野心的な姿勢へと大きく方向を変えたのであった。

関連して、2012年に「蓄電池戦略」を発表しており、2020年に世界全体の蓄電池市場規模の5割のシェアを我が国関連企業が獲得」する。それだけにとどまらず、蓄電池を社会インフラとして、蓄電池や次世代自動車間の電力融通等も活用しつつ、中央からの給電が停止した場合でも、一定期間、一定の地域で自立的に電力供給を可能とする社会などを目指そうというもの。蓄電池を核にしたスマートシティ構想であった。

しかし、『ゲームチェンジ』につながると言われた全固体電池の開発に集中し、蓄電池産業の維持・拡大に官民あげて取組んでいた10年の間に、中国や韓国企業はリチウムイオン電池(LIB)の品質と生産能力を強化し、日本の世界シェアを奪ったのが現実。それだけに、先述した「自動車・蓄電池産業」の再構築は最重要課題でもある。

さらに言えば、再エネが脱炭素電源、長期安定電源として成立するためには蓄電池の存在が不可欠。EV化の流れ如何で蓄電池産業は大きな成長を遂げるからである。

蓄電池の現状

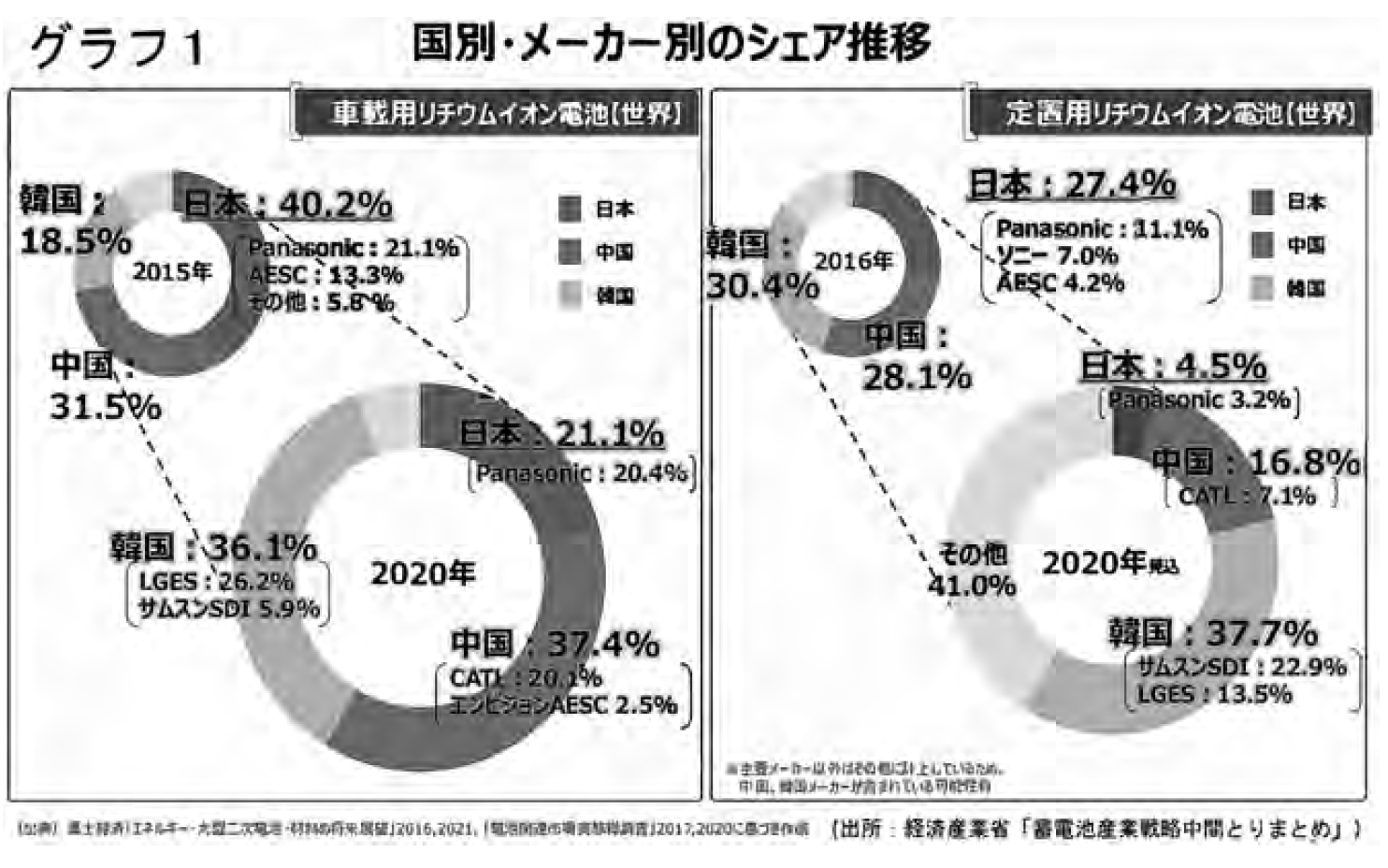

その蓄電池だが、2019年に吉野彰氏がLIBの開発でノーベル化学賞を受賞したのは記憶に新しいが、以前から技術開発力やシェアで日本がリードしていた。経済産業省によると、2015年の車載用LIBのシェアは40・2%(中国31・5%・韓国18・5%)と技術優位で初期市場を確保していた我が国だったが、20年には21・1%に低下(中国37・4%・韓国36・1%に上昇)。また、定置用LIBは3カ国ともほぼ同様の約30%前後から、20年には日本が4・5%と大きく後退した(中国16・8%に下降・韓国37・7%に上昇)。車載用LIBは、ここ数年で中国が一気に抜き去りトップに躍り出たほか韓国企業の躍進も目覚ましく、コスト面も含む国際競争力は着実に差をつけられた。我が国は12年に策定した「蓄電池戦略」で一気に他国を引き離そうという構想だったが、前述のようにその基本戦略に大きな誤りがあったといわざるを得ない。(グラフ1参照)

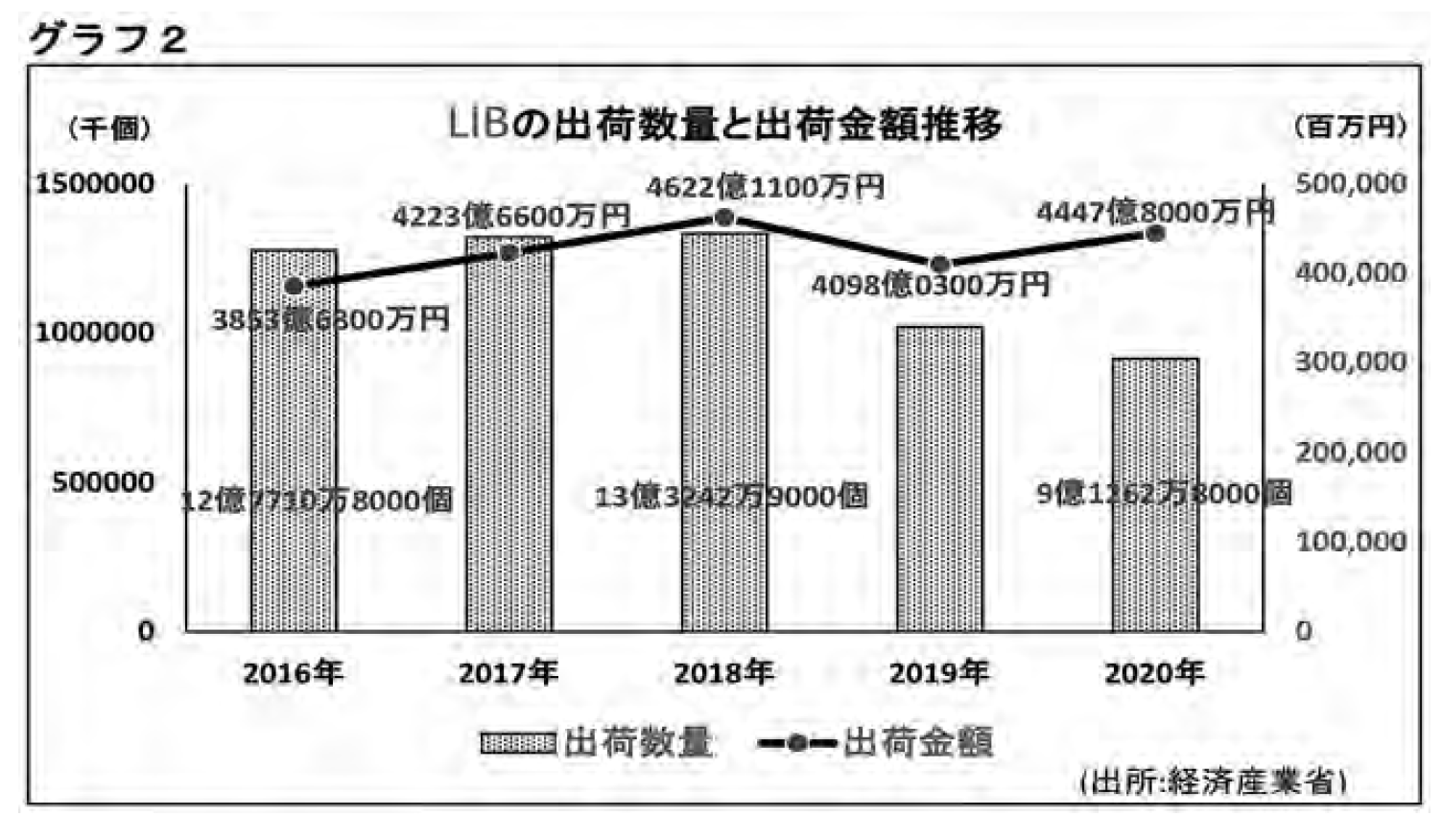

国内の出荷数量の推移をみても、18年の13億3243万個をピークに右肩下がりが始まり、20年には10億個を切る9億1263万個(18年比31・5%減)まで減少した。ただ、出荷金額は同じくピークであった18年の4622億円をかろうじて維持している。(グラフ2参照)

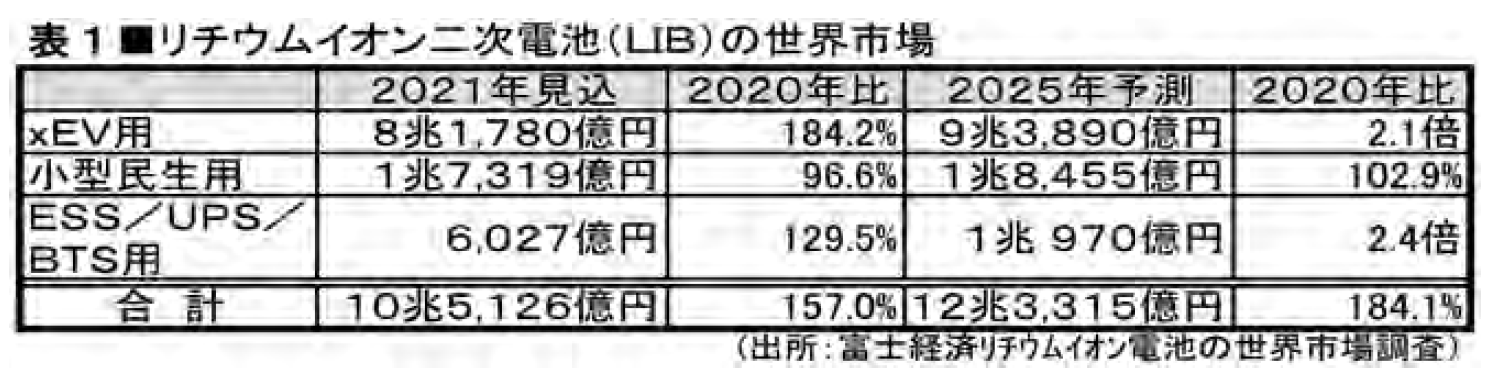

総合マーケティングビジネスの富士経済も中国を中心とするEV需要の増加が牽引しLIBの拡大を予測している。

調査によると、EV最大の生産地・需要地である中国を中心とするEV需要の増加によりxEV用が伸びており、2021年の市場を前年比57・0%増の10兆5126億円と見込んだ。

25年の市場を12兆3315億円と予測。EVの開発計画が多数あり、自動車メーカーによるEVの販売目標の上方修正もみられ、今後もxEV用が市場をけん引するとみる。(表1参照)

主導権奪還の正念場

中・韓両国のコスト面を含む強い国際競争力により、我が国は苦しい局面にあるのは事実。さらに、高価格商品が国内普及を妨げる一因にある。その価格だが、LIB1セル当たりの価格は2011年まで下落傾向にあったが、12年はその前年の東日本大震災の影響もあり一時的に上昇。14年で反転し、底になった16年からは価格が上昇傾向を見せているのが気になるところ(グラフ3参照)。しかし、英エネルギーデータ大手のブルームバーグ・ニュー・エナジー・ファイナンスの予測では2023年には平均パック価格は100$/kWh程度になるとしている。原材料の高騰等の上昇要因もあり、後ろ倒しになる可能性はあるが下落傾向はまだ続くとみている(グラフ4参照)。また、太陽電池、蓄電池、車載電池の3つの電池を一つのPCSでつなぐトライブリッド型蓄電システムも商品化され、V2H(Vehicle to Home)との融合による利便性の向上で市場ニーズが高まり低価格化が見込まれる。これと並行して定置用蓄電設備の価格も大きく下落するとみられている。

そのため政府は、2035年までに新車販売で電動車100%を実現するため、車載用は国内の製造能力を100GWh、電池パック価格を1万円/kWh以下、定置用は家庭用価格を7万円/kWh(工事費込み)、業務・産業用を6万円/同とし、合わせて累積導入量約24GWhを目指し補助金政策も打ち出している。

いずれにしても、日本製蓄電池は材料面での優位性で一定のシェアを確保。近い将来には中国材料の活用と海外製の発火事件などで安全な日系材料のニーズが高まり、国等の補助金政策、「グリーン成長戦略」、そしてEV急速普及という3つの推進力で強い競争力を持った日本製蓄電池に期待がかかる。技術力を持つ国内メーカーは更なる生産性の向上が求められる一方で、「工・販」との緊密な連携も再確認したい。

次のページはメーカー各社の商品戦略です。